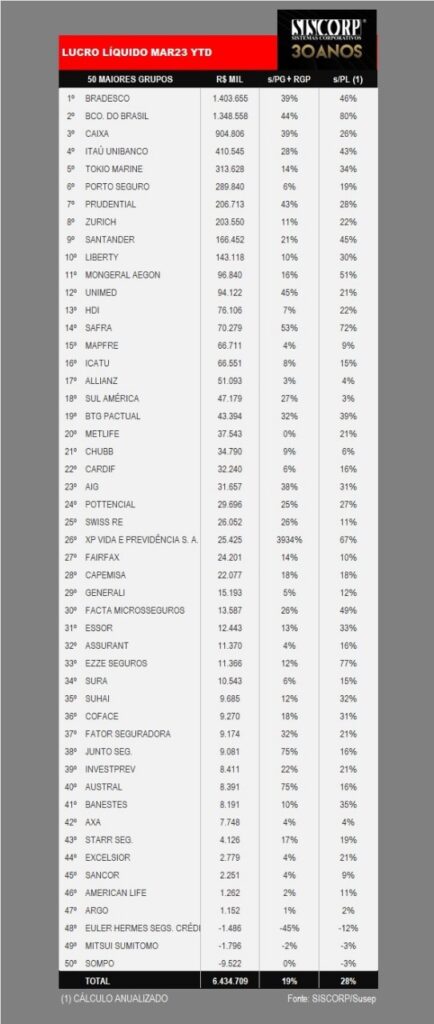

As seguradoras reportaram à Susep (Superintendência de Seguros Privados) lucro de R$ 7,3 bilhões no primeiro trimestre deste ano, avanço sobre os R$ 6,4 bilhões registrados em mesmo período de 2023. O Banco do Brasil, por meio da BB Seguros, lidera o ranking de lucro do setor no primeiro trimestre deste ano com ganho de R$ 1,3 bilhão, seguido pela Bradesco Seguros com R$ 1,27 bilhão, segundo ranking elaborado pela consultoria Siscorp.

O avanço do ganho contribui como um colchão para as perdas estimadas com o pagamento das indenizações em curso com a tragédia do Rio Grande do Sul. Segundo informou Dyogo Oliveira, presidente da CNseg, em evento do Itaú Asset nesta quarta-feira, 22, a entidade está perto de finalizar um levantamento preliminar sobre os impactos no Sul para o setor de seguros. Números devem ser divulgados até o fim da semana. Porém, o presidente da CNseg afirmou que, apesar de significativos, os dados revelam um quadro de coberturas limitadas em comparação aos potenciais danos na região.

Executivos envolvidos com resseguros afirmam que a conta será alta para o setor, porém pequena diante da perda econômica. “É muito prematuro falarmos sobre o total de perdas no Rio Grande do Sul, mas a previsão de recuperação econômica do estado deve ser em torno de R$ 90 bilhões e, aproximadamente, R$ 9 bilhões e R$ 15 bilhões arcados pelo mercado segurador”, projeta Luiz Araripe, Country Manager da Gallagher Brasil e CEO Gallagher Re.

Alfredo Chaia, gestor de risco da Veritas Risk, explica que o georreferenciamento de área atingidas, inclusive cotas de alagamento, a condição (a partir do acesso às locais segurados) para criar as evidencias de danos materiais diretos permitirá formular e regular as reclamações de sinistro – nos termos e coberturas das apólices. “Mas é razoável vislumbrar grande margem de perdas não seguradas; sejam por insuficiência de valor em risco, coberturas contratadas, limites e franquias, e ainda as muitas exposições a danos que não foram incluídas nas apólices, como lucro cessante para citar o mais trivial. Os prejuízos não segurados serão muito maiores”, aposta.

A Fitch divulgou que os efeitos da tragédia climática no Rio Grande do Sul nas notas de crédito de empresas de infraestrutura são diversos e dependerão do prazo e dos custos para reestabelecer as operações, bem como da liquidez e da estrutura da dívida de cada uma, com algumas geradoras de energia colocadas em observação negativa, diz a Fitch Ratings. “Ressaltamos que todos os projetos possuem seguro, mas os recursos podem não ser desembolsados a tempo para apoiar as obrigações financeiras e assim não considera as expectativas de pagamento de sinistros em seus cenários”.

Araripe comenta que o tempo de indenização depende da linha de negócio e o tipo de cobertura contratada. “Ramos como automóvel, que é muito mais binário, eu acho que vai ser muito mais fácil apurar a perda e o eventual pagamento. É a cobertura simples de alagamento em riscos empresariais que têm mais detalhes para a regulação das perdas, especialmente as que envolverem lucros cessantes. Essa sim vai demorar porque tem toda uma questão de impacto, de logística, de escoamento de produção”.

Para Leo Dale, CEO da Oneglobal Broking, um grande desafio é a exclusão padrão para alagamento nas apólices da região do Rio Grande do Sul, mesmo em apólices de risco operacional. “Muitos clientes optam por não contratar pelo alto valor da cobertura. E mesmo assim, a cobertura de lucro cessante padrão é decorrente da cobertura básica (incêndio) e não das demais coberturas como alagamento”, explica.

Segundo Rogério Cervi, da REP Corretora, de Nova Hamburgo (RS), as águas estão baixando, os danos estão sendo avaliados, e qualquer valor de perdas e necessidades para reconstrução é ainda especulação. “As seguradoras e resseguradoras estão agindo da melhor forma possível, emitindo relatórios (onde é possível) muito rápido. Recebemos ligações do pessoal de todos os níveis das seguradoras e todos estão empenhados ao máximo em pagar as indenizações”, afirmou.

Ele informa que na área de varejo, há uma ação gigante das seguradoras para pagar as indenizações, inclusive com carros submersos. “A única dificuldade é a transferência dos ativos, devido ao precário funcionamento dos cartórios, perda de documentos, etc. Mesmo assim, algumas estão buscando acelerar as indenizações. Isto é magnífico”, cita.

Todos concordam que a cultura de seguros é um problema generalizado do mercado, não só dos clientes/consumidores. “Como citou o Leo Dale, as coberturas desejadas, muitas vezes não estão disponíveis aos consumidores, por diversos fatores. Não vende porque não tem massa, não tem massa porque não vende. Precisamos aprender e saber precificar estes riscos, assim como furacões nos Estados Unidos e terremotos no Japão. E mesmo assim muitas residências na Flórida não conseguem mais comprar seguros. O problema nem é a precificação e sim a judicialização dos sinistros, com o judiciário de lá obrigando as seguradoras a pagar aquilo que não está precificado e nem constando no contrato”, acrescenta Cervi.

Nas projeções da CNseg, o setor de seguros vai crescer 12% neste ano, sem considerar a saúde suplementar, afirmou Oliveira. Segundo o dirigente, se for considerada a saúde suplementar, a indústria vai crescer menos frente a 2023, com avanço de 11% em termos de arrecadação. O segmento auto vai ter expansão de 13% em 2024 e o garantia de 22% no ano.