Leia o especial completo na portal do Valor Econômico

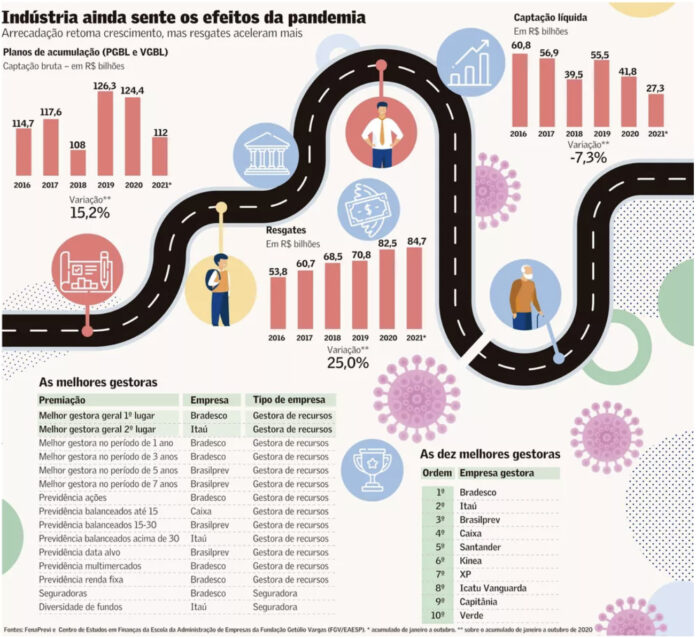

Especial Guia de Previdência do Valor Econômico conta que o ano de 2021 atingiu em cheio uma das indústrias de investimentos mais resilientes do país, a da previdência. De forma incisiva, o volume de resgates bateu em R$ 85 bilhões de janeiro a outubro, 25% maior do que em igual período de 2020, que já havia apresentado alta de quase 15% em relação ao ano anterior. O movimento, além de espelhar o momento de crise com a pandemia e alta do desemprego, mostrou que a reserva de longo prazo assumiu também a finalidade de socorro de emergência. As que mais sentiram o baque foram as mega seguradoras, que têm carteiras de ativos acima de R$ 100 bilhões.

“Por mais antagônico que pareça, se por um lado houve aumento dos resgates para recompor renda e honrar compromissos de quem perdeu emprego, por outro houve o fenômeno da pandemia com a classe média alta fazendo reserva de poupança por estar gastando menos porque não estava viajando”, afirma Jorge Pohlmann Nasser, presidente da Fenaprevi e do Bradesco Vida e Previdência. Nas contas do Itaú, uma das três maiores carteiras de previdência do país, com R$ 176 bilhões, o impacto da elevação dos resgates trará resultado líquido negativo na captação deste ano de R$ 5 bilhões.

Diversificação – A diversificação de portfólio é um denominador comum entre as gestoras que se destacaram pelo desempenho dos fundos de previdência nos períodos de 1 e 3 anos no “Guia de Previdência Valor/FGV”. Gestores chamam atenção para a flexibilidade na legislação dos produtos de previdência privada que permitiu um avanço na grade de oferta, sobretudo a partir de 20 19. Por outro lado, esse movimento acirrou a concorrência no mercado de fundos de previdência, que tende a se tornar tão competitivo quanto a indústria de fundos de investimento, regulada pela Instrução CVM nº 555. No posto de melhor gestora nos períodos de 1 e 3 anos, a Bradesco Asset Management (Bram) conjuga experiência do time especializado em macroeconomia e microeconomia para aprimorar a análise fundamentalista, com binada à tecnologia. “A análise fundamentalista está cada vez mais robusta em função da ciência de dados e de ferramentas matemáticas, quantitativas”, diz Philipe Biolchini, diretor da Bram.

Nos últimos três anos, a indústria de fundos de previdência vem apresentando maior diversificação de ativos graças à diminuição de restrições regulatórias, um movimento iniciado com a Resolução 4.444 do Conselho Monetário Nacional (CMN) de 13 de novembro de 2015. Essa diversidade de estratégias e ativos vem se refletindo na rentabilidade. Com rentabilidade acumulada de 59,4% nos últimos 12 meses, o Trígono Icatu 100 FIA Prev, lançado em julho de 2020, é um fundo de previdência com 100% de renda variável que se diferencia dos demais produtos pela natureza dos ativos. Werner Roger, gestor e sócio cofundador da Trígono Capital, diz que apenas 2% do Trígono Icatu 100 FIA Prev são investidos em empresas com valor acima de R$ 30 bilhões. O foco da estratégia do fundo são as “small caps”, ações de empresas com valor de mercado de até US$ 2 bilhões, cerca de R$ 10 bilhões.

A SulAmérica foi ainda mais ousada ao incorporar no produto previdência outros serviços relacionados à saúde e ao crédito para que o cliente tenha possibilidade de ir além dos investimentos. Aumentou também sua presença nas plataformas de investimentos. “Queremos ampliar os canais de distribuição e tornar o conceito de saúde integral tangível para os clientes. Por isso lançamos o SOS Prev, que é um empréstimo que os clientes podem tomar em 120 meses utilizando como garantia as reservas, com taxas competitivas”, conta Marcelo Mello, vice-presidente de Investimentos, Vida e Previdência da SulAmérica. Outro serviço lançado este ano foi o Médico na Tela, onde o cliente de previdência pode fazer consultas on-line.

Instabilidade – A instabilidade política e macroeconômica do Brasil, mesmo tendo melhorado nos últimos 20 anos, ainda tira o sono de muitos gestores que buscam com base em estimativas de cenário montar portfólios que maximizem ganhos e minimizem riscos. Na previdência com produtos voltados para o longo prazo, esse desafio é ainda maior. Nas gestoras de melhor desempenho em cenários de cinco e sete anos no ranking Valor/FGV de previdência, o ponto em comum é a aderência rígida a estratégias desenhadas para o longo prazo com um controle da volatilidade de curto prazo, que ainda assusta muitos investidores. Eleita novamente como a gestora de maior rentabilidade em fundos de previdência nos dois cenários (cinco e sete anos), a Brasilprev utiliza a análise de cenário macroeconômico de médio e longo prazos na montagem da parcela e strutural de alocação dos fundos, sem perder de vista as oscilações de curto prazo. “É interessante ter uma estratégia estrutural de longo prazo, mas sabemos que o investidor de previdência se preocupa com o desempenho de curto prazo e em alguns momentos procuramos nos proteger”, explica Jorge Ricca, CIO da Brasilprev.

Gap de proteção – A falta de proteção para enfrentar a velhice é uma preocupação mundial. No Brasil, o tema está em pauta há décadas, mas ganha relevância com o avanço do envelhecimento da população. O clichê de que o país vai envelhecer antes de enriquecer pode ser traduzido em termos reais a partir de números. Um estudo do Swiss Re Institute mostra dados preocupantes. A diferença entre os ativos previdenciários e a necessidade de renda para a aposentadoria é de US$ 514 bilhões ao ano na América Latina. E o Brasil, que sempre é citado como o maior país da região, aqui também recebe esse status, com um gap de US$ 180 bilhões por ano. Fred Knapp, responsável por resseguros no Brasil e Cone Sul da Swiss Re, ressalta que o Brasil possui a maior lacuna por trabalhador na América Latina. A boa notícia é que tem uma força de trabalho relativamente jovem e idade de aposentadoria tardia. “Mas essas vantagens atuais precisam de atitudes firmes para não se transformarem em perdas. Este gap de proteção impacta os governos por meio de maior risco de pobreza, saúde precária e pressão sobre as gerações mais jovens”.

Parcerias – O movimento de parcerias coincide com o aumento da competição no setor, a maior representatividade de gestoras independentes e a vantagem de os investidores portarem os recursos sem a perda dos benefícios fiscais. No ranking deste ano, Kinea, Verde Asset, Capitânia Investimentos, Icatu Vanguarda e XP compõem o Top 10 das melhores gestoras. “Em termos de redução de custos, a competição tem o seu papel. A reforma da previdência social também colocou os fundos privados em evidência e abriu a chance de as plataformas de diversas casas entrarem nessa disputa. Isso ampliou o leque de produtos e os tornou mais competitivos”, afirma Claudia Yoshinaga, da FGV.

Seguro de vida – “Seguros são cada vez mais uma solução completa para financiamento patrimonial e financeiro. Sempre penso na proteção do cliente numa curva que começa no início da acumulação de recursos até blindar o patrimônio que ele quer atingir. O capital segurado começa com um valor elevado e vai caindo ao longo dos anos. Se algum imprevisto acontece, o investidor tem a indenização da apólice para suprir uma fatalidade que não é só a morte, mas também doenças graves, acidentes, perda de renda entre outros”, diz Roberto Teixeira, sócio e head da XP Seguros.

Eugênio Guerim, diretor de previdência complementar da MAG Seguros, afirma que a maior demanda pelo seguro vem das pessoas que estão constituindo família ou acumulando recursos para proteger a crescente longevidade. “Hoje nossa experiência junto ao segmento de fundos instituídos nos diz que as coberturas de risco são muito importantes, e se levarmos em conta o perfil etário e composição familiar, em média, 75% dos participantes utilizam o seguro como proteção”, informa. No entanto, a pandemia aumentou a demanda por seguro de vida de forma geral. “A calamidade que passamos afetou a relação dos mais jovens com o seguro de vida. Registramos um aumento de 36% na contratação de seguros por jovens de até 30 anos”.