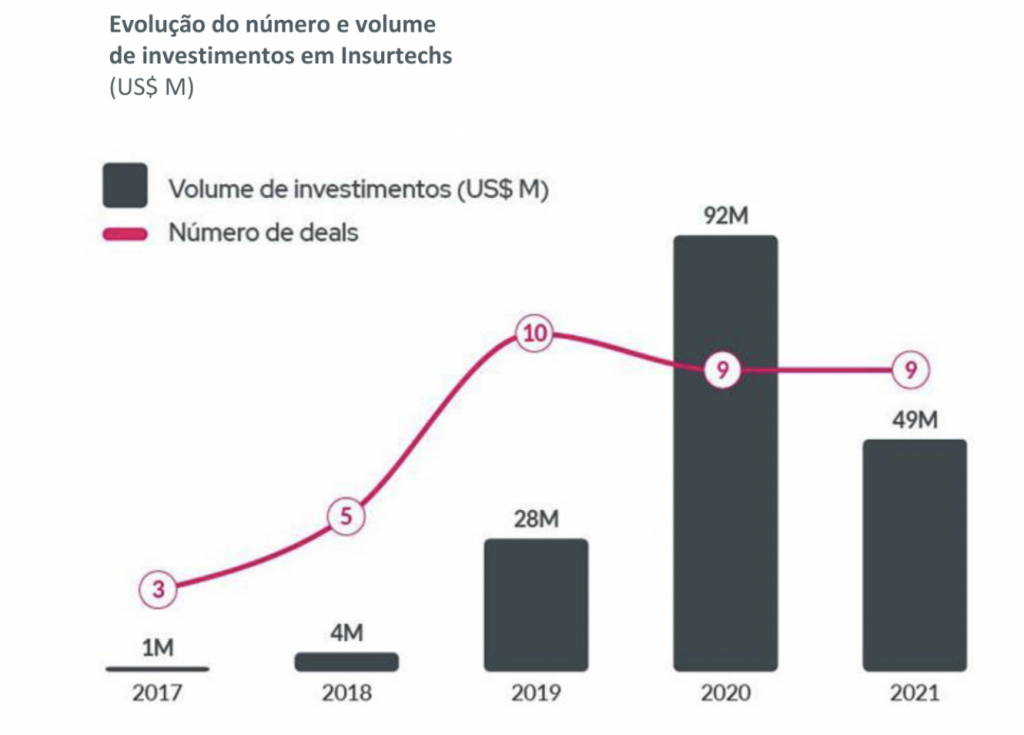

Está quase impossível acompanhar todas as notícias sobre a entrada de novos investidores em seguros. Todo dia recebo dezenas de alertas de investimento no setor. Até o momento já foram investidos mais de US$ 349 milhões em empresas de tecnologia focadas em seguros no país desde 2011, sendo que 50% de todo este montante foi captado nos últimos 24 meses. Apenas em 2020 foram investidos US$ 92 milhões e os próximos anos prometem ser ainda mais movimentados uma vez que só na metade de 2021 já foram investidos cerca de US$ 50 milhões, traz o mais recente report da Distrito, que vende seus conteúdos, obtido pelo blog Sonho Seguro.

No mundo já são mais de 1 mil insurtechs. No Brasil, apesar de nenhuma das 109 insurtechs mapeadas pela Distrito em 2021 (eram 37 em 2015) estar listada no ranking das 100 seguradoras, muitas delas são responsáveis pelo aumento das vendas das companhias tradicionais, seja por apoiarem as vendas com leads ou intermediação de produtos e serviços, bem como serem as responsáveis pela conexão com outros parceiros, principalmente dos diversos marketplaces financeiros que surgem diariamente com seguradoras tradicionais.

O avanço não é de agora. Já vem há uns 10 anos, quando havia cerca de 10 startups atuando com produtos ou serviços de B2B, B2C ou B2B2C. Muitas agiam de forma silenciosa para não serem alvos da fúria dos corretores de seguros, que hoje deixam o temor de lado para serem parceiros e surfarem a onda de crescimento e inovação que vive o mercado segurador. Algumas delas foram frutos de investimento em hubs de aceleração independentes ou criados pelas seguradoras e resseguradoras tradicionais, como Porto Seguro que criou a Oxigênio ou MAG Seguros e IRB Brasil Re num programa de inovação junto com a PUC-Rio, entre outros.

Nada como uma pandemia e um órgão regulador, a Superintendência de Seguros Privados (Susep), obcecado por transformação digital – que tem o Open Insurance como meta -, para acelerar ainda mais o apetite do investidor em um setor que demorou para entender que o cliente é quem decide o que quer comprar, o quanto quer pagar, por quanto tempo quer ter a cobertura do seguro e quais as informações ele quer compartilhar com concorrentes para ter uma oferta mais competitiva.

Tudo isso é um prato cheio para acirrar a competição, algo vital para a inovação e crescimento de qualquer setor. E o resultado é esse: o setor é notícia todo dia, porque todos querem fazer negócio. Todos querem aparecer e conquistar os investidores e os consumidores, que ainda estão reticentes em comprar seguros. A queixa mais comum das startups é que as pessoas preferem pagar 20%, 30% a mais para ter uma cobertura de uma seguradora que já conhece. Certamente não será do dia para noite que as pessoas vão decidir comprar seguros. Mas isso acontecerá se o seguro couber no bolso das pessoas. Se elas tiverem emprego e renda. Afinal, não adianta só ter emprego. É preciso ter sobra para investir. E este é um esforço que todos esperam do governo. Que o Brasil cresça. De verdade.

Enquanto aguardam o milagre brasileiro, todos se empenham para fazer algo que aprimore desde processo de criação até o pagamento de indenizações em seguros. As ideias já apresentadas vão desde um app que agiliza o pagamento de uma indenização como um que faz a gestão de risco para a seguradora melhorar a subscrição do risco. Mas o que tem mais chamado a atenção de todos é aumentar a venda para que a escala reduza dos custos. Isso tem de priorizar uma oferta de seguro que faça sentido para o risco do dia a dia e para o bolso do consumidor.

E as ofertas são diversas. Vão desde celular e saúde até o campo, com as agrotechs. Estão no radar desde a compra espontânea até mesmo o mercado de seguros obrigatórios, como acontece com a cobertura de incêndio para estabelecimentos comerciais, de proteção de responsabilidade civil para indenizar terceiros, como o velho e novo DPVAT, ou mesmo a exigência de seguro garantia em licitações públicas, entre outros.

A compra espontânea foi conquistada por anos de investimento do setor em difundir a cultura de seguros. A pandemia, que potencializou os riscos, também ajudou o brasileiro a pensar mais em riscos e proteções. Os produtos mais demandados são de carro em cidades com alto índice de roubos; apólices de vida com recursos financeiros para o caso de um diagnóstico de doença grave e seguro viagem para assegurar o retorno para casa em caso de doenças ou acidentes imprevistos. O seguro celular também avança, com a entrada de novatas para ofertar cobertura para danos e para furto simples, duas coberturas que são excluídas de muitos contratos.

Um dos problemas que atrapalhava o crescimento das vendas de seguros era a forma de pagamento, com emissão de boletos, o que encarecia o produto. Está praticamente superado com o PIX, com as transações via whatsapp e pelas big techs. Hoje quase um terço (30%) dos consumidores de serviços bancários no mundo já faz pagamentos por meio de uma gigante de internet Google, Amazon, Facebook, Apple. E elas afirmam que querem avançar sobre seguros. E claro que tem muitas noivas, jovens e idosas, à disposição para concretizar este casamento.

Essas noivas também estão de olho nos bancos digitais, fintechs e gestoras de investimentos. Entre os que mais já revelam os benefícios do casamento estão Nubank, Inter e C6. E as notícias sobre novos bancos não param. Nesta semana, o Master, novo nome do banco Máxima, adquiriu a seguradora Invest e a rebatizou como Kovr, levando pesos pesados de seguradoras tradicionais para administrá-la. A proposta é ter um portfólio pulverizado, em nichos específicos, como responsabilidade civil para ônibus, e um seguro desenvolvido em parceria com o Banco Interamericano de Desenvolvimento (BID), de garantia de eficiência energética.

Gestoras de investimentos também começam a namorar, como a Creditas com Icatu e que recentemente investiu na compra de uma das primeiras insurtechs do Brasil, a Minuto Seguros. A Órama tem a SulAmérica como sócia. A Genial Investimentos lançou recentemente sua plataforma de seguros, com o apoio da Ebix. Mercado Pago fechou com a insurtech Pitzi para vender seguro celular. O Guiabolso com a Icatu para vender seguro de vida.

As tradicionais, que lideram o ranking do setor, saíram da zona de conforto e estão prá lá de ativas. A Porto Seguro comprou participação na insurtech Segfy, na PetLove e na Connect Car. A Icatu tem dezenas de acordos com diversas instituições financeiras. Zurich e AXA digitalizam a operação que têm com diversas redes varejistas. Itaú já conta mais de 15 seguradoras parceiras vendendo no balcão do banco, inclusive planos de saúde, ramo que gerou um trauma para o banco na década de 90, tamanho o prejuízo com a operação Hospitaú. Bradesco vive uma revolução digital, com foco no ganho que seguros traz para o banco. Algo próximo de 30% e que quer não só manter como aumentar.

A associação com startups tem se mostrado estratégica para um novo olhar para processos, produtos e serviços, segundo Murio Riedel, CEO da HDI, uma das patrocinadoras da Distrito. “Nossa estratégia é estar atento as oportunidades que façam sentido para a nossa eficiência operacional e crescimento sustentável”, comenta ele no Report da Distrito. A HDI criou uma insurtech com o Santander Auto. “Este tipo de plataforma estabelece novos patamares de serviços bem como favorece a concorrência saudável no mercado. A operação vem dando bons frutos graças as nossas sinergias. Somos especialistas em seguro automóvel e o Santander em financiamento de carros. Ambos acreditamos no uso de tecnologia para entregar simplicidade agilidade e mobilidade aos nossos clientes.”

Fusões, aquisições e parcerias

Os investidores estão de olho em tudo isso e buscam resolver problemas que antes limitavam o avanço de seguros. O apetite fica claro com o número de fusões e aquisições, que triplicarem de 8 em 2019 para 27 em 2020 e seguem em 2021 já com 16 registradas mundialmente, segundo o report da Distrito.

O número de insurtechs “oficiais” deve crescer ainda neste ano. Da primeira leva selecionada no projeto Sandbox da Susep, 9 estão em plena produção. Apenas uma delas, a MAG Seguros, provém da lista de seguradoras tradicionais. Outras 15 serão selecionadas pelo órgão regulador ainda neste ano. Mas as novatas aderiram ao termo insurtech, estando ou não autorizadas pela Susep. Entre as mapeadas pela Distrito, as notícias se dão ainda pelo aporte de capital e não pelas vendas.

A 180° Seguros, fundada por Alex Korner, ex-Mapfre e Santander, recebeu aporte de US$ 8,2 milhões em maio. Ela quer criar produtos para serem distribuídos em sites e aplicativos de venda de imóveis, do setor financeiro e do varejo. O primeiro produto lançado em parceria com a Loft, startup do mercado imobiliário, foi um seguro residencial. Também lançou em junho um seguro de vida distribuído a partir da plataforma da empresa Caju, de benefícios para funcionários, conta ao blog Sonho Seguro Mauro Levi D’Ancona, um dos primeiros executivos do Nubank e que deixou o banco digital para empreender em seguros.

A insurtech Justos, depois de obter um aporte de R$ 15 milhões antes de colocar seu produto no mercado, vai lançar neste ano um seguro para automóvel que tem seu preço reduzido de acordo com a qualidade da condução do motorista, medida pelos sensores presentes no celular. Para angariar adeptos, lançou uma campanha que vai dar até 3 anos de seguros grátis para quem obtiver mais de 95 pontos na avaliação de direção segura com o uso da telemetria.

A Thinkseg, fundada por Andre Gregori em 2016 e que acumula cerca de US$ 30 milhões em aportes, espera concluir em setembro a listagem de ações em Nova York. A Mutuus, insurtech que se define como corretora especializada em PMEs, anunciou em abril a captação total de R$ 1,5 milhão, liderado pelo aporto do Fundo Anjo, do BNDES, gerido pela Domo Invest, com R$ 500 mil. A Domo também investiu R$ 5 milhões na Flix, participante do Sandbox da Susep e especializada em seguro residencial.

A insurtech Darwin, que tem entre os investidores um experiente executivo de seguros, Enrique Ventura, ex-diretor da Bradesco Auto Re, levantou R$ 11 milhões e promete lançar um seguro que quer premiar os motoristas prudentes com apólices mais em conta. O seguro de auto ainda aguarda autorização para ser lançado. Enquanto isso, a equipe pensa em outros como residencial e celular, além da oferta de produtos financeiros que tenham sinergias com a carteira de clientes, como o crédito para pessoa física.

A Pier levantou US$ 14,5 milhões com investidores no final de 2020 e afirma ter uma fila de 100 mil pessoas para contratar o seguro, enquanto ela aprimora o algoritmo para definir preço do produto sob medida para cada cliente. A 88i, também participante do Sandbox da Susep, desenvolve proteções para serem vendidas em aplicativos de corrida e de delivery (para motoboys e entregadores), via fintechs ou a partir de lojas eletrônicas (caso de seguro contra quebra de produto ou falha na entrega).

A insurtech Easy2Life nasceu com aportes de capital feitos por Carlos Antonio Trindade, um dos fundadores e ex-CEO da Icatu Seguros e vice-presidente da SulAmérica nos últimos 15 anos. Tem um plano de negócios que prevê R$ 6 milhões em 5 anos. Ele busca investidores para captar cerca de R$ 1,5 milhão junto a investidores-anjo e assim financiar a consolidação do projeto, com a aceleração do time de funcionários e do crescimento nos próximos 12 meses. A previsão é ter 10 mil clientes ao final do segundo ano. Depois disso, está na lista uma captação série A, para complementar os R$ 6 milhões, e a Easy2Life se tornar autônoma.

E por ai vai. Negócios todos os dias, ainda mais agora com o Open Banking, que traz novas formas de negócios e inclui o Open Insurance, com a primeira fase em dezembro de 2021, e que juntos criarão em 2022 o Open Finance. Entre os benefícios que o Open Banking trará para o país estão maior autonomia e liberdade para consumidores; estímulo para inovações em produtos e serviços de instituições financeiras e de pagamentos; desenvolvimento do setor financeiro; facilidade para migrações desejadas por clientes; padronização dos sistemas; melhor qualidade de serviços e produtos graças a menor burocracia e, consequentemente, maior competitividade no mercado, cita Barbara Bazzani, do escritório de advogados Tozzine Freire, em relatório.

E eu adoro isso. Ver todos juntos e misturados, pensando em como democratizar o seguro. Ver novatos se esforçando ao máximo para proporcionar uma jornada mais fluida e amigável com o consumidor. E ver as seguradoras tradicionais de lupa para escolher quais delas irão fazer valer cada centavo do investimento na aquisição resultando em menores custos, vendas maiores e clientes mais satisfeitos. O Sonho Seguro aguarda mais notícias.